2024.04.28

【コラム】(プロファイバンカーの視座)第126回 ファイナンスと事業利回り(32)- ケース8B(コストオーバーラン)

2023.06.22 連載コラム

【ケース8B】コストオーバーラン

ファイナンス条件を変更することによって出資者(スポンサー)の事業利回り(内部収益率/IRR)が悪化するケースを組み合わせた複合ケースを見ている。前回は「ケース7B」と称して、ケース1B(返済期間の短縮)、ケース2B(出資比率・出資金額の引き上げ)、ケース3B(借入金利の引き上げ)のすべてを組み合わせた複合ケースを採り上げた。この「ケース7B」では出資者(スポンサー)の事業利回り(内部収益率/IRR)が大幅に低下した。ケース1B、ケース2B、ケース3Bいずれも出資者(スポンサー)の事業利回り(内部収益率/IRR)を低下させていたので、この結果は致し方ない。一方で「ケース7B 」はDSCRの平均値をわずかに引き上げている。これはケース1Bとケース3BがDSCRの平均値を引き下げるものの、ケース2BはDSCRの平均値を大幅に引き上げるからである。プロジェクトファイナンス・レンダーにとって「ケース7B 」は甚だ有利な点が多い。列挙すると、「DSCRの平均値はわずかではあるが引き上がる」「返済期間の短縮により融資の回収リスクが低下する」「出資比率・出資金額の引き上げにより融資金額は減額する」「出資金額は増額するので、出資者(スポンサー)の事業に対するコミットメントが上がる」などの諸点である。

さて、これまでファイナンス条件を変更することによって出資者(スポンサー)の事業利回り(内部収益率/IRR)が悪化するケースを見てきた。ファイナンス条件の変更によるもの以外にも、出資者(スポンサー)の事業利回り(内部収益率/IRR)を悪化させる事由はある。しかも発生頻度の多い事由がある。それはコストオーバーラン(Cost Overrun)である。コストオーバーランとは総事業費が何らかの理由で計画を上回ってしまうことである。コストオーバーランが起こる理由のうち主なものは建設費の増加である。ちなみに、建設費の増加が発生するときは完工の遅延も発生していることが多い。

建設費が計画を上回って増加してしまったときに、その増加分の資金は誰が負担するのだろうか。理屈としては建設費の増加に責任を負う者が負担すべきである。専らEPCコントラクター(建設会社)の責任であれば、EPCコントラクターが負担する。EPCコントラクターの責任範囲を超えた事由で建設費が増加してしまったなら、出資者(スポンサー)が負担せざるを得ない。出資者(スポンサー)はやはり最後の拠りどころである。建設費の増加分をEPCコントラクターが負担するのか、それとも出資者(スポンサー)が負担するのかは、当該EPCコントラクト(建設契約)に従って判断する。そうは言っても、建設費の増加分の負担者を巡ってEPCコントラクターと出資者(スポンサー)が争うことはある。

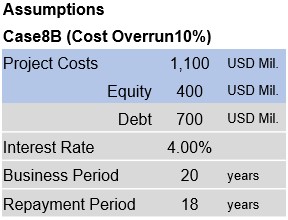

今回は「ケース8B」と称して、このコストオーバーランのケースを採り上げる。今回の想定としては、総事業費USD1,000Mに対して10%のコストオーバーランが発生したとする。つまり、総事業費がUSD1,000MからUSD1,100Mに増加したと仮定する。さらに、このUSD100Mの総事業費の増加分は出資者(スポンサー)が追加出資を行って負担すると仮定する。そうすると、出資者(スポンサー)の出資金額はUSD300MからUSD400Mに増加することになる(注)。この「ケース8B」の事例を一表に示すと、次の通りである。これまでと同様に、ベースケースの内容に対して、変更した箇所(総事業費、出資金額)を青色でマークアップしておいた。

【ケース8Bの事例】

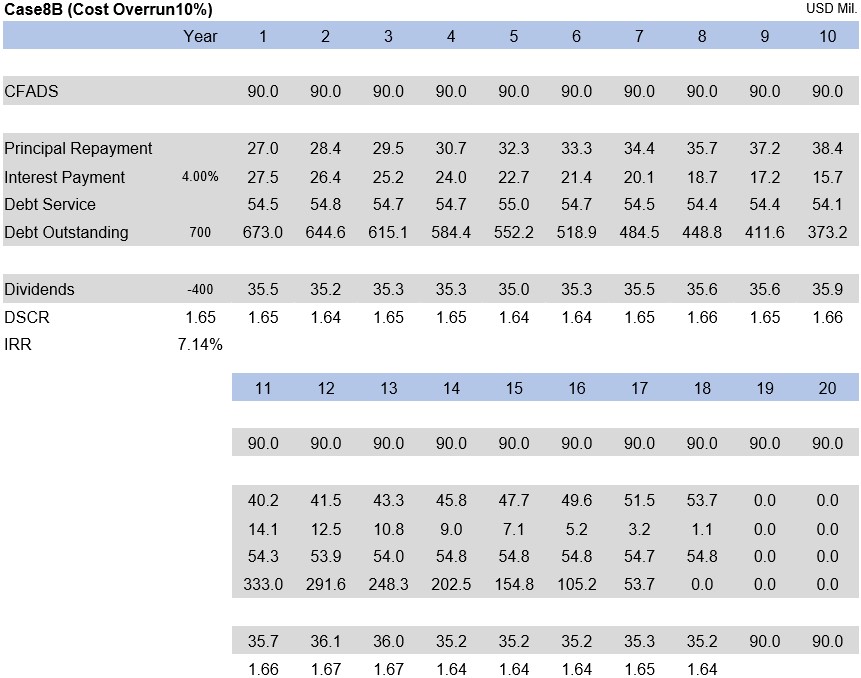

さらに「ケース8B」のキャッシュフロー表をお示しすると次の通りである。

【ケース8Bのキャッシュフロー表】

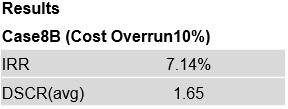

上記のキャッシュフロー表の左側中央に(DSCRおよびIRRと記載しているところに)、出資者(スポンサー)の事業利回り(内部収益率/IRR)とDSCRの平均値を表示している。事業利回り(内部収益率/IRR)が7.14%で、DSCRの平均値は1.65である。この結果を一表にすると以下の通りである。

【ケース8Bの事業利回り(内部収益率/IRR)とDSCR】

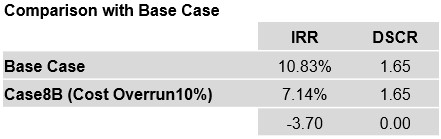

この「ケース8B」は、ベースケースと比べてどういう変化を起こしたであろうか。ベースケースの事業利回り(内部収益率/IRR)は10.83%で、DSCRの平均値は1.65であった。「ケース8B」では事業利回り(内部収益率/IRR)が10.83%から7.14%に大幅に低下している(3.69*ポイントのマイナス)。注目して頂きたいのはDSCRの平均値である。DSCRの平均値は1.65のままで変化がない。事業利回り(内部収益率/IRR)とDSCRの平均値の比較表を下記に示しておく(*印 – 下記表のIRRの差異は、四捨五入の関係で3.69ポイントのマイナスではなく3.70ポイントのマイナスと表示されているのでご注意ください)。

【ベースケースとケース8Bの比較】

上記の比較表から明らかなように、「ケース8B」は出資者(スポンサー)の事業利回り(内部収益率/IRR)を大幅に低下させる。これは出資者(スポンサー)の出資金額がUSD300MからUSD400Mに大幅に増加したからである。出資金額は当初予定のUSD300Mに対して33%(USD100M)も増加してしまった。コストオーバーランの金額自体は総事業費の10%に過ぎず、USD100Mである。コストオーバーランの金額が総事業費の10%というのは、一般的に言ってけして大きな数字ではない。しかし、このコストオーバーランの金額USD100Mをすべて出資者(スポンサー)が追加出資のかたちで資金負担をした。出資者(スポンサー)はコストオーバーランによって出資金額の増額余儀なくされたものである。一方で出資者(スポンサー)が将来事業から受け取るリターン、つまり配当金額は原則変わらない。このため、出資者(スポンサー)の事業利回り(内部収益率/IRR)は大幅に低下する。

再生可能エネルギー事業にしてもLNG(液化天然ガス)事業にしても、コストオーバーランはよく発生する。コストオーバーランが一旦発生すると、それがEPCコントラクターの責任であってEPCコントラクターがそのコストオーバーランの資金を負担しない限り、出資者(スポンサー)が追加出資によって資金拠出をせざるを得ない。そうすると、出資者(スポンサー)の事業利回り(内部収益率/IRR)は大幅に低下する。コストオーバーランの発生頻度は多いこと、そして一旦発生すると出資者(スポンサー)に甚大な影響を与えることを肝に銘じたい。

最後に、プロジェクトファイナンス・レンダーが重視しているDSCRの平均値について見ておこう。「ケース8B」ではDSCRの平均値は1.65のままで変化していない。コストオーバーランは発生したけれども、その追加資金は出資者(スポンサー)の追加出資によって調達している。従って、事業が創出するキャッシュフローには何の影響も与えていない。そのためDSCRの平均値は変化していない。

注)「コストオーバーランが発生したときにプロジェクトファイナンス・レンダーは追加の融資をすることはないのか」と質問を受けることがある。筆者は「まずない」とお答えしている。その理由は①プロジェクトファイナンス・レンダーは元来コストオーバーランを含めた完工リスク全般を取らないのが基本方針であること、②さらに(事業から創出されるキャッシュフローは変わらないので)追加融資を行うと、DSCRの平均値は悪化し、延いては融資金の回収の可能性が低下することになりかねないからである。

プロジェクトファイナンス研究所

代表 井上義明

*アイキャッチ UnsplashのSven Brandsmaが撮影した写真

【バックナンバー】

・【コラム】(プロファイバンカーの視座)第125回 ファイナンスと事業利回り(31)- ケース7B(ケース1B+2B+3B)

・【コラム】(プロファイバンカーの視座)第124回 ファイナンスと事業利回り(30)- ケース6B(ケース2B+3B)

・【コラム】(プロファイバンカーの視座)第123回 ファイナンスと事業利回り(29)- ケース5B(ケース1B+3B)

・【コラム】(プロファイバンカーの視座)第122回 ファイナンスと事業利回り(28)- ケース4B(ケース1B+2B)

・【コラム】(プロファイバンカーの視座)第121回 ファイナンスと事業利回り(27)- ケース3BB(借入金利の大幅引き上げ)

・【コラム】(プロファイバンカーの視座)第120回 ファイナンスと事業利回り(26)- ケース3B(借入金利の引き上げ)

・【コラム】(プロファイバンカーの視座)第119回 ファイナンスと事業利回り(25)- ケース2B(出資比率の引き上げ)

・【コラム】(プロファイバンカーの視座)第118回 ファイナンスと事業利回り(24)- ケース1B(返済期間の短縮)

・【コラム】(プロファイバンカーの視座)第111回 ファイナンスと事業利回り(17)- ケース1~7のまとめ1

【オススメ!】

・【Zoomライブ配信】『 [3時間半で分かる]海外プロジェクトファイナンスの基礎』の開催 (2023年8月23日)

・【セミナー(LIVE配信)紹介】『 【オンライン】プロジェクトファイナンスの概観とレンダーの分析視点 』の開催 (2023年09月07日)

・【セミナー(LIVE配信)紹介】『 プロジェクトファイナンスの実務【基礎編】~概観・リスク分析およびストラクチャリングを中心に~ 』の開催 (2023年10月19日)