2024.07.25

【コラム】(プロファイバンカーの視座)第120回 ファイナンスと事業利回り(26)- ケース3B(借入金利の引き上げ)

2023.03.23 連載コラム

【事業利回りが悪化するケース – 借入金利の引き上げ】

前々回からファイナンス条件を変更することによって出資者(スポンサー)の事業利回り(内部収益率/IRR)が悪化するケースを見ている。前回は「出資比率(出資金額)の引き上げ」のケースを見た。出資比率(出資金額)を引き上げると、出資者(スポンサー)の事業利回り(内部収益率/IRR)は低下する。一方で出資比率(出資金額)を引き上げると、DSCRの平均値は引き上がる。さらに出資比率(出資金額)の引き上げは出資者(スポンサー)の事業に対するコミットメントが上がる。出資者(スポンサー)の事業に対するコミットメントが上がるということは、事業が難局に遭ったときに出資者(スポンサー)が事業を断念する可能性が低くなる。定性的な側面ではあるが、レンダーにとっては見逃せない重要なポイントである。

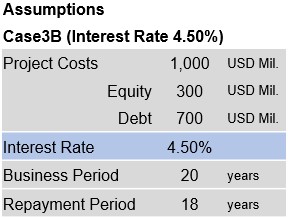

さて、今回はファイナンス条件を変更することによって出資者(スポンサー)の事業利回り(内部収益率/IRR)が悪化するケースの第三弾を見てゆく。今回は「ケース3B 」として、主要なファイナンス条件のうち借入金利を引き上げてみる。借入金利を4.00%から4.50%に0.50%引き上げてみる。なお、今回もまたケース「3B」と名付けたのは、ケース3(借入金利の引き下げ)の内容を逆転させて借入金利の引き上げとしているからである。

「ケース3B」(借入金利の引き上げ)の事例を一表に示すと、次の通りである。これまでと同様に、ベースケースの内容に対して、変更した箇所(借入金利)を青色でマークアップしておいた。

【ケース3Bの事例】

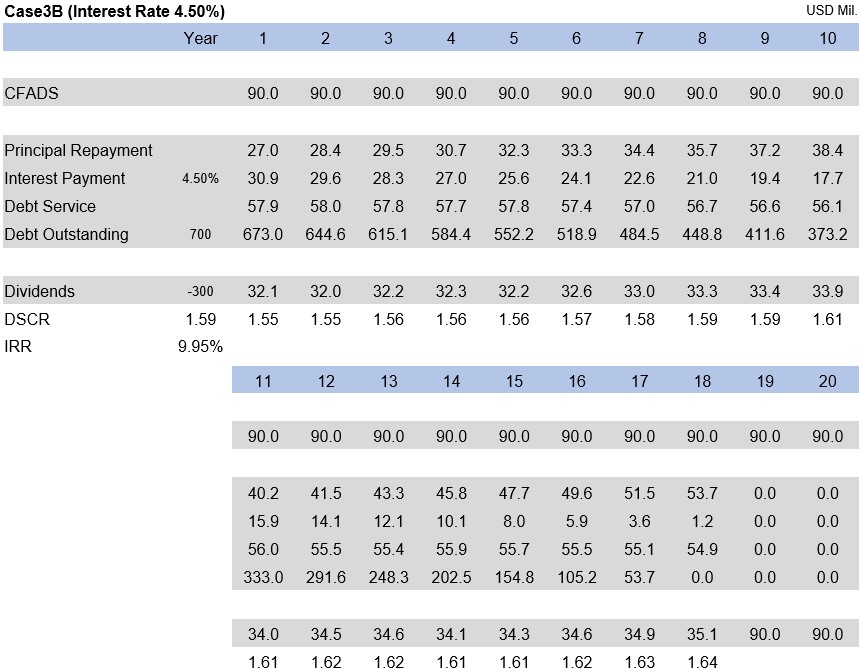

さらに「ケース3B」のキャッシュフロー表をお示しすると次の通りである。

【ケース3Bのキャッシュフロー表】

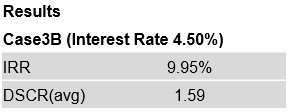

上記のキャッシュフロー表の左側中央に(DSCRおよびIRRと記載しているところに)、出資者(スポンサー)の事業利回り(内部収益率/IRR)とDSCRの平均値を表示している。事業利回り(内部収益率/IRR)が9.95%で、DSCRの平均値は1.59である。この結果を一表にすると以下の通りである。

【ケース3Bの事業利回り(内部収益率/IRR)とDSCR】

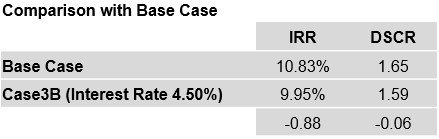

借入金利を引き上げた「ケース3B」は、ベースケースと比べてどういう変化を起こしたであろうか。ベースケースの事業利回り(内部収益率/IRR)は10.83%で、DSCRの平均値は1.65であった。ということは、「ケース3B」では事業利回り(内部収益率/IRR)が10.83%から9.95%に低下し(0.88ポイントのマイナス)、一方でDSCRの平均値は1.65から1.59にわずかに引き下がっている(0.06ポイントのマイナス)。事業利回り(内部収益率/IRR)とDSCRの平均値の比較表を下記に示しておく。

【ベースケースとケース3Bの比較】

上記の比較表から明らかなように、借入金利を引き上げると、出資者(スポンサー)の事業利回り(内部収益率/IRR)は低下する。これは分かりやすい因果関係だと思う。借入金利を引き上げると、レンダーにより多くの借入利息を支払うことになるので、その分出資者(スポンサー)が受領できる配当金が減少する。従って、事業利回りは低下する。

またプロジェクトファイナンス・レンダーの視点で、DSCRの平均値の変化を見ておこう。DSCRの平均値は1.65から1.59に引き下がっている。借入金利を引き上げると、借入利息の金額が増える。その増えた分だけ事業会社(借主)のキャッシュフローを圧迫する。従って、DSCRの平均値は引き下がる。

実務の現場では借入金利の引き上げはどうして起こったのかを見定めるのが重要である。復習になるが、借入金利は基準レートとローン・マージンから成っている(第97回ご参照)。ということは借入金利の引き上げが起こる理由は2つあるということになる。1つは基準レートの引き上げ、もう1つはローン・マージンの引き上げである。昨年(2022年)3月から米国連邦理事会(FRB)が政策金利を引き上げている。そのため、米国ドルの基準レートが引き上がっている。政策金利が引き上がると基準レートも引き上がる。基準レートの引き上げは出資者(スポンサー)にとってもレンダーにとっても好ましいものではない。本稿の分析で見た通り、出資者(スポンサー)の事業利回り(内部収益率/IRR)は低下するし、DSCRの平均値も引き下がるからである。ローン・マージンの引き上げによって借入金利の引き上げが発生している場合には、レンダーの収入(文字通りレンダーのマージン)が増えるのでレンダーにとって喜ばしい。

【連載開始5周年】

読者のみなさまへ

今回で第120回です。本コラム「プロファイバンカーの視座」は連載開始以来ちょうど5年が経過致しました。2018年4月に連載をスタートし、毎月第2木曜日・第4木曜日に掲載してきました。月に2回の掲載ですから1年で24回、今般丸5年を経過し第120回目の掲載を無事迎えることができました。ここまで拙文を執筆し続けることができたのは偏に読者のみなさまのご贔屓の賜物です。この場を借りて厚く御礼を申し上げます。いつもご愛読ありがとうございます。

プロジェクトファイナンス研究所

代表 井上義明

*アイキャッチ UnsplashのJian Liuが撮影した写真

【バックナンバー】

・【コラム】(プロファイバンカーの視座)第119回 ファイナンスと事業利回り(25)- ケース2B(出資比率の引き上げ)

・【コラム】(プロファイバンカーの視座)第118回 ファイナンスと事業利回り(24)- ケース1B(返済期間の短縮)

・【コラム】(プロファイバンカーの視座)第117回 ファイナンスと事業利回り(23)- ケース1~7のまとめ7

・【コラム】(プロファイバンカーの視座)第116回 ファイナンスと事業利回り(22)- ケース1~7のまとめ6

・【コラム】(プロファイバンカーの視座)第115回 ファイナンスと事業利回り(21)- ケース1~7のまとめ5

・【コラム】(プロファイバンカーの視座)第114回 ファイナンスと事業利回り(20)- ケース1~7のまとめ4

・【コラム】(プロファイバンカーの視座)第113回 ファイナンスと事業利回り(19)- ケース1~7のまとめ3

・【コラム】(プロファイバンカーの視座)第112回 ファイナンスと事業利回り(18)- ケース1~7のまとめ2

・【コラム】(プロファイバンカーの視座)第111回 ファイナンスと事業利回り(17)- ケース1~7のまとめ1

【オススメ!】

・【Zoomセミナー紹介】『 プロジェクトファイナンスの実務【基礎編】~概観・リスク分析およびストラクチャリングを中心に~ 』の開催 (2023年05月18日)

・【Zoomセミナー紹介】『 プロジェクトファイナンスの実務【応用編】~実務能力強化のポイント~ 』の開催 (2023年05月25日)