2024.07.27

【コラム】(プロファイバンカーの視座)第84回 キャッシュフロー・コントロール手法(35) 応用モデル

2021.09.23 連載コラム

(4)キャッシュ・スイープ(Cash Sweep)続き

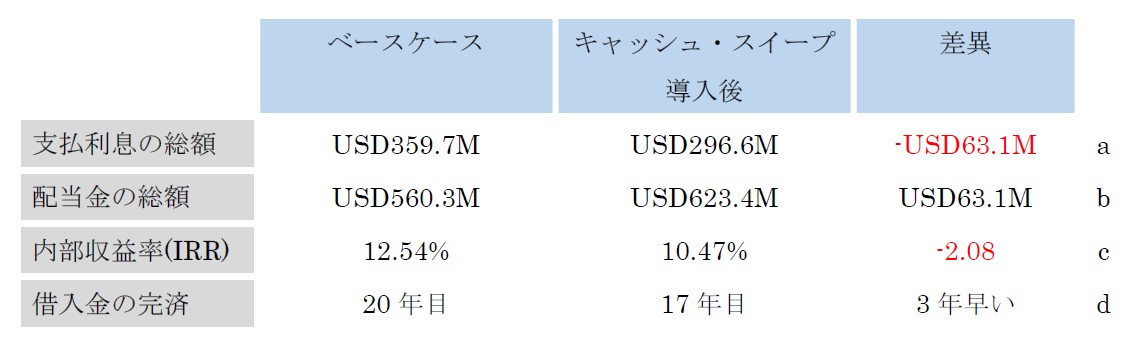

前回からキャッシュ・スイープの導入によってスポンサーにどんな影響が起こるのかという点を具体的な事例を用いて数字で説明を試みている。前回はベースケースのキャッシュフロー表とキャッシュ・スイープを導入した場合のキャッシュフロー表を示した。そして、それぞれのキャッシュフロー表から主要な数値である「支払利息の総額」「配当金の総額」「内部収益率(IRR)」を拾い上げてみた。ベースケースの主要な数値とキャッシュ・スイープを導入後の主要な数値とを、それぞれ一覧にして比較表にしてみたものが下記の表である。下記の表には「借入金の完済」までに何年を要するかも書き加えている。

【ベースケースとキャッシュ・スイープ導入後の比較表】

この比較表からどんなことが分かるだろうか。この比較表から分かる主要な点をまとめてみると次の通りである。

- キャッシュ・スイープによって借入金の完済は3年早まる(d)。借入金の完済が早まっているので、事業会社(借主)はレンダーに支払う支払利息の総額を通年でUSD63.1M節約できる(a)。

- スポンサーが受領できる配当金の総額は通年でUSD63.1M(支払利息の減額分と同額)増えている(b)。

- しかし、スポンサーの内部収益率(IRR)は12.54%から10.47%へ約2ポイント低下している(c)。

上記から明らかなように、キャッシュ・スイープの導入によって、スポンサーの内部収益率(IRR)は低下する。事業会社(借主)がレンダーに支払う支払利息の総額は通年でUSD63.1M節約できている。支払利息の総額が節約できているので、その分スポンサーが受領できる配当金の総額が通年で増えている。しかし、スポンサーの内部収益率(IRR)は低下余儀なくされる。

事業会社(借主)がレンダーに支払う支払利息の総額は通年で節約できて、その分スポンサーが受領できる配当金の総額が通年で増えているのに、どうしてスポンサーの内部収益率(IRR)は低下するのであろうか。この点が非常に重要である。この点は前々回(第82回)にも説明したが、重要な点なので敢えてもう一度繰り返しておきたい。内部収益率(IRR) を向上させるためには、スポンサーが受領できる配当金の総額を通年で単純に増やすことが最優先事項なのではない。内部収益率(IRR) を向上させるためには、スポンサーはできるだけ早い時期にできるだけ多くの配当金を受領することが最優先事項なのである。言い方を変えれば、スポンサーが配当金を受領するタイミング(事業の操業開始直後の早い時期なのか、それともかなり先の10年後や15年後なのか)が非常に重要なのである。なぜなら、内部収益率(IRR)の算出には現在価値の考え方が含まれているからである。現在価値の考え方が含まれているということは、配当金はできるだけ早い時期にできるだけ多く受領することが内部収益率(IRR)を向上させる。10年後や15年後のような遠い将来に配当金を受領しても、それらの配当金の現在価値は大きくはならない。前々回はこの点を次のようにまとめておいた。敢えてもう一度引用しておこう。「現代のファイナンス理論では常に時間の経過が考慮されており、内部収益率(IRR) も現代のファイナンス理論の賜物であって、配当金受領のタイミングが遅れれば遅れるほど現在価値が下がってしまい、従って内部収益率(IRR)は低下する」。

現在価値の考え方に基づく内部収益率(IRR) の概念をよく押さえておかないと、大いなる誤解を引き起こす。どういう誤解を引き起こすのかというと、例えば「借入金はせっせと早く返済して支払利息を少しでも減らした方が良い」といった誤解である。「支払利息を少しでも減らせば、その分スポンサーが受領できる配当金の総額を増やすことができる」といった誤解も同様である。こういう誤解は現代のファイナンス理論を度外視したために起こる誤解である。この誤解をさらに進めると、「それなら借入は極力しない方が良い」「借入をしなければ金融機関に支払利息を一切支払う必要がない」「そうすれば事業会社が生む利益をスポンサーはすべて配当金として受領できる」といった解釈にまで行き着く。こういう誤解の原因は、おそらく借入金の効果(これをレバレッジ効果と呼ぶ)や時間の経過に伴う現在価値の低下を顧みないところにあるのであろう。「借入金の利用によって出資金の金額を抑え、内部収益率(IRR)を向上させることができる」「10年後や15年後の遠い将来に受領する配当金の価値は、今すぐ受領する同額の配当金の価値に比べると遥かに小さくなる」というような諸点を肝に銘じておかないといけない。これが現代のファイナンス理論の基本的な考え方である。(次回に続く)

プロジェクトファイナンス研究所

代表 井上義明

*アイキャッチ Photo by Michael Fousert on Unsplash

【バックナンバー】

・【コラム】(プロファイバンカーの視座)第83回 キャッシュフロー・コントロール手法(34) 応用モデル

・【コラム】(プロファイバンカーの視座)第82回 キャッシュフロー・コントロール手法(33) 応用モデル

・【コラム】(プロファイバンカーの視座)第81回 キャッシュフロー・コントロール手法(32) 応用モデル

・【コラム】(プロファイバンカーの視座)第80回 キャッシュフロー・コントロール手法(31) 応用モデル

・【コラム】(プロファイバンカーの視座)第79回 キャッシュフロー・コントロール手法(30) 応用モデル

・【コラム】(プロファイバンカーの視座)第78回 キャッシュフロー・コントロール手法(29) 応用モデル

・【コラム】(プロファイバンカーの視座)第77回 キャッシュフロー・コントロール手法(28) 応用モデル

・【コラム】(プロファイバンカーの視座)第76回 キャッシュフロー・コントロール手法(27) 応用モデル

・【コラム】(プロファイバンカーの視座)第55回 キャッシュフロー・コントロール手法(6) 基本モデル

・【コラム】(プロファイバンカーの視座)第53回 キャッシュフロー・コントロール手法(4)体系概観

【おススメ!】

・【Zoomセミナー紹介】『 海外プロジェクトファイナンスの実務【基礎編】~概観・リスク分析およびストラクチャリングを中心に~ 』(2021年12月2日)

・【Zoomセミナー紹介】『 海外プロジェクトファイナンスの実務【応用編】~実務能力強化のポイント~ 』(2021年12月9日)