2024.07.27

【コラム】(プロファイバンカーの視座)第106回 ファイナンスと事業利回り(12)- ケース3(借入金利の引き下げ)

2022.08.25 連載コラム

【ケース3】借入金利0.50%引き下げ

前回は「ケース2」で、事業会社の出資比率を引き下げた。その結果、「出資比率を引き下げると、出資者(スポンサー)の事業利回り(内部収益率/IRR)は向上する」ことが分かった。また出資比率を引き下げることによって、DSCRも引き下がることも分かった。DSCRが引き下がるのはプロジェクトファイナンス・レンダーにとって喜ばしいことではない。そこで出資者(スポンサー)が事業会社の出資比率を引き下げようとする際に留意すべきことは、プロジェクトファイナンス・レンダーは当該案件で最低どの程度のDSCRを期待しているかを見極めることである。「電力型」事業であれば、ベースケースでDSCR 1.30以上確保されていれば現在のところ問題ないと考えるプロジェクトファイナンス・レンダーは多い。一方でプロジェクトファイナンス・レンダーの期待するDSCR水準を充足させつつ、他方でできるだけ出資比率の引き下げを試みることが出資者(スポンサー)による事業利回り引き上げ策として重要である。

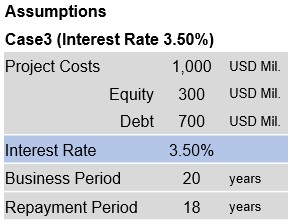

さて、今回は「ケース3」として新たなケースを採り上げる。「ケース3」では借入金の金利水準(以下「借入金利」)を4.00%から3.50%に引き下げてみる。借入金利の0.50%の引き下げである。

【ケース3の事例】

この借入金利の引き下げであるが、借入金利の引き下げが起こるのは2つのルートが考えられる。借入金利は「基準レート」と「ローン・マージン」から成ることを思い出していただきたい(第97回をご参照ください)。従って、2つのルートのうち1つ目は「基準レート」が引き下がることである。もう1つのルートは「ローン・マージン」が引き下がることである。もちろん、基準レートとマージンがそれぞれ相応引き下がることもあり得る。もっとも、足元の現実は、今年(2022年)米国の連邦準備理事会(FRB)が政策金利を引き上げているので、米国ドル建ての借入金の基準レートは上昇している(注)。本「ケース3」はあくまで借入金利の水準が変化したときに出資者(スポンサー)の事業利回り(内部収益率/IRR)がどう変化するのか、という分析的な観点で見ている。米国の政策金利が引き上げられている現状は一旦横に置いておこう。なお、今回も上記の表で変更箇所に当たる部分(Interest Rate)を青色にしておいた。

借入金利を4.00%から3.50%に0.50%引き下げることによって、出資者(スポンサー)の事業利回り(内部収益率/IRR)はどのように変わるのであろうか。また、プロジェクトファイナンス・レンダーが重視するDSCRはどのように変わるのであろうか。まずは「ケース3」のキャッシュフロー表を見てゆこう。「ケース3」のキャッシュフロー表は次の通りである。

【ケース3のキャッシュフロー表】

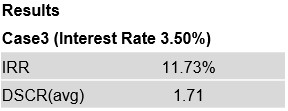

上記のキャッシュフロー表の左側中央に(DSCRおよびIRRと記載しているところに)、出資者(スポンサー)の事業利回り(内部収益率/IRR)とDSCRの平均値を表示している。事業利回り(内部収益率/IRR)が11.73%で、DSCRの平均値は1.71である。この結果を一表にまとめると以下の通りである。

【ケース3の事業利回り(内部収益率/IRR)とDSCR】

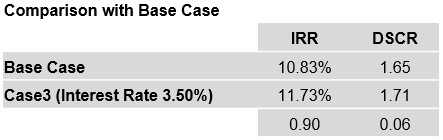

さて、借入金利を4.00%から3.50%に0.50%引き下げた「ケース3」は、ベースケースと比べてどういう変化を起こしたであろうか。ベースケースの事業利回り(内部収益率/IRR)は10.83%で、DSCRの平均値は1.65であった(第103回をご参照ください)。これに対して「ケース3」では事業利回り(内部収益率/IRR)が10.83%から11.73%に向上している(0.90ポイントのプラス)。DSCRの平均値は1.65から1.71に引き上がっている(0.06ポイントのプラス)。ベースケースと「ケース3」の比較表を下記に示しておく。

【ベースケースとケース3の比較】

つまり、借入金利を4.00%から3.50%に0.50%引き下げると、出資者(スポンサー)の事業利回り(内部収益率/IRR)は向上する。この結果は直観的にも理解しやすいと思う。出資者(スポンサー)がプロジェクトファイナンス・レンダーと借入金利の水準について綱引きをするのはしばしば起こることである。基準レートは市場で決まるので、交渉をするのはローン・マージンの水準である。例えば出資者(スポンサー)側が借入金額、出資比率、返済期間等主要な借り入れ条件を決めたうえで、プロジェクトファイナンス・レンダー候補者に対してローン・マージンを中心に入札をさせることがある。本来プロジェクトファイナンスは事業向けの融資なので複雑なものであるが、「電力型」の案件であって類似の案件の実績が積み上がっているような場合はプロジェクトファイナンス・レンダー候補者に対してローン・マージンを中心に入札をさせることがあり得る。こういう状況ではプロジェクトファイナンス・レンダーは知識や経験さらにファイナンス組成能力などの技量による差別化が図れない。そうするとローン・マージンという資金の価格水準だけを争う競争に陥る。これは単なる「価格競争」である。プロジェクトファイナンス・レンダーにとって単なる「価格競争」はもっとも避けたい競争である。

最後にプロジェクトファイナンス・レンダーの視点で、DSCRの平均値の変化を見ておこう。DSCRの平均値は1.65から1.71に引き上がっている。DSCRの平均値は0.06ポイント良化している。DSCRの平均値が上がることは、一般論としてはプロジェクトファイナンス・レンダーにとって良いことである。しかし、借入金利の引き下げはどうして起こったのか。その原因によってはプロジェクトファイナンス・レンダーにとって良いこととは必ずしも言えない。つまり、基準レートの引き下げによって借入金利が引き下がったのであれば、プロジェクトファイナンス・レンダーにとっては良いことである。しかし、ローン・マージンの引き下げによって借入金利が引き下がったのであれば、プロジェクトファイナンス・レンダーにとっては良いことではない。この場合、プロジェクトファイナンス・レンダーの収益が減少するからである。

注)今年(2022年)米国の連邦準備理事会(FRB)が米国ドルの政策金利を引き上げている。今年3月から7月までに政策金利を4回引き上げ、引き上げ幅の累計は2.25%である。各回の引き上げ時期と引き上げ幅は次の通り。3月0.25%、5月0.50%、6月0.75%、7月0.75% (累計2.25%の引き上げ)

プロジェクトファイナンス研究所

代表 井上義明

*アイキャッチ Photo by Nathan Gonthier on Unsplash

【バックナンバー】

・【コラム】(プロファイバンカーの視座)第105回 ファイナンスと事業利回り(11)- ケース2(出資比率を下げる)

・【コラム】(プロファイバンカーの視座)第104回 ファイナンスと事業利回り(10)- ケース1(返済期間延長)

・【コラム】(プロファイバンカーの視座)第103回 ファイナンスと事業利回り(9)- ベースケース続き

・【コラム】(プロファイバンカーの視座)第102回 ファイナンスと事業利回り(8)- ベースケース続き

・【コラム】(プロファイバンカーの視座)第101回 ファイナンスと事業利回り(7)- ベースケース続き

・【コラム】(プロファイバンカーの視座)第100回 ファイナンスと事業利回り(6)- ベースケース続き

・【コラム】(プロファイバンカーの視座)第99回 ファイナンスと事業利回り(5)- ベースケース続き

・【コラム】(プロファイバンカーの視座)第98回 ファイナンスと事業利回り(4)- ベースケース続き

・【コラム】(プロファイバンカーの視座)第97回 ファイナンスと事業利回り(3)- ベースケース続き

・【コラム】(プロファイバンカーの視座)第96回 ファイナンスと事業利回り(2)- ベースケース

【オススメ!】

・【Zoomセミナー紹介】『 第4967回 プロジェクトファイナンス入門 オンライン開催 -プロジェクトファイナンスの基礎知識、概要、リスク分析およびストラクチャリング 』(2022年9月8日)

・【Zoomセミナー紹介】『 プロジェクトファイナンスの実務【基礎編】~概観・リスク分析およびストラクチャリングを中心に~ 』の開催 (2022年11月10日)

・【Zoomセミナー紹介】『 プロジェクトファイナンスの実務【応用編】~実務能力強化のポイント~ 』の開催 (2022年11月17日)