2024.07.27

【コラム】(プロファイバンカーの視座)第98回 ファイナンスと事業利回り(4)- ベースケース続き

2022.04.28 連載コラム

事業期間(Business Period)

本事例のベースケース(第96回に表を掲載)の仮定について、最後に触れておきたいのが事業期間(Business Period)と返済期間(Repayment Period)である。まず事業期間であるが、本事例のベースケースでは事業期間を20年としておいた。この事業期間は「電力型」事業であれば、オフテイク契約の契約期間と一致させておけば良いと思う。仮にオフテイク契約の契約期間が25年であれば事業期間も25年で良い。そして、キャッシュフロー分析の上で事業期間の持つテクニカルな意味合いは、この事業期間の間に出資者(スポンサー)は配当金を受領するということである。つまり配当金を受領する期間とも言える。配当金を受領する期間であるということは、事業利回り(内部収益率/IRR)の計算結果に影響を与える。実際には出資者は工事着工の時点から資金を投入して事業に着手しているので、出資者が事業に関与している期間はここでいう事業期間にさらに建設期間を加えた期間である。例えば建設期間が3年だとすると、事業期間20年に建設期間3年を加えて合計23年になる。さらに建設期間の間に出資者が徐々に出資金を拠出してゆくという慣行があることを踏まえれば、実は事業利回り(内部収益率/IRR)の計算でこの点も反映するのが厳密には正しい。しかし、本事例ではこの点を敢えて捨象して簡略化し、出資金は操業を開始する前年に全額一回で拠出したものとして内部収益率(IRR)の計算を行う。これはあくまで計算の簡略化のためである。本稿では「プロジェクトファイナンスの借り入れ条件が変化すると内部収益率(IRR)はどう変化するのか」という「変化」に焦点を当てているので、内部収益率(IRR)の計算の簡略化は「変化」を観るには支障ないはずである。

返済期間(Repayment Period)

次に返済期間であるが、本事例のベースケースでは18年としている。これはプロジェクトファイナンスによる借入金の返済期間を指している。ただここで用語の使い分けに少々ご注意して頂きたい。それは返済期間と似た用語に融資期間という言葉があるからである。返済期間と融資期間はどこが違うのだろうか。返済期間と融資期間という二つの言葉は口頭で打ち合わせなどしていると混同することがある。例えば、会社員の方が住宅ローンを利用して建売住宅を購入したとする。そうすると、住宅ローンの第一回目の返済期日はおそらく住宅ローン借入後まもなくやってくる。この会社員による住宅ローンの例では返済期間と融資期間はほとんど同じである。ところがプロジェクトファイナンスの文脈では返済期間と融資期間はたいがい異なる。なぜなら、プロジェクトファイナンスでは通常建造物(例えば発電所)を建設するための建設期間が存在するからである。そしてプロジェクトファイナンス・レンダーは建設費用(の一部)に資金を提供するのが普通なので、借入金は建設の当初から発生してゆく。この建設期間の間に借入金が徐々に実行されてゆくので、レンダーの視点では建設期間は融資の実行期間でもある。融資の実行期間のことを英語でドローダウン・ペリオド(Drawdown Period)という。ドローダウン(Drawdown)という言葉は融資金を実行することを意味する。またこの期間はアヴェイラビリティ・ペリオド(Availability Period)とも呼ぶ。融資金を利用できる期間と言ったほどの意味である。

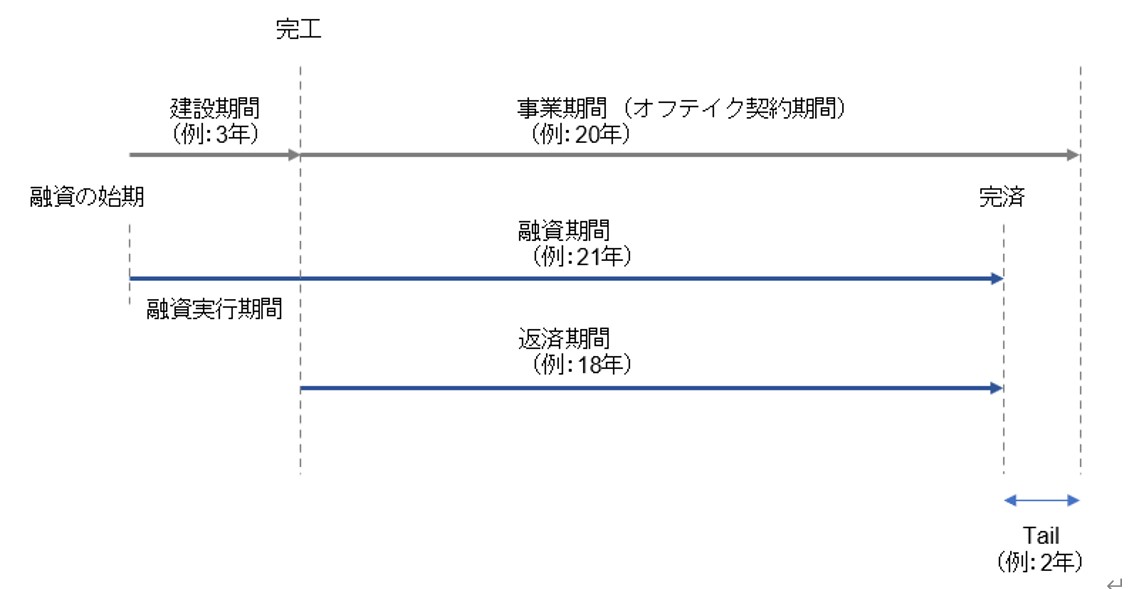

上記の通り、プロジェクトファイナンスでは通常建設工事着工の時点を始期として融資金の供与を開始する。融資期間というのはこの融資金の供与の開始を始期として、完済されるまでの全期間を指す。例えば建設期間が3年で返済期間が18年だとすると、融資期間は両者の合計で21年になる。つまり、融資期間という言葉は「建設期間プラス返済期間」の期間のことを指す。一方で、返済期間は借入金の第1回目の返済を始期として、借入金が完済されるときを終期とする期間を指す。当然ではあるが、融資期間の終期と返済期間の終期は一致する。両者の終期は融資の「完済」である。こういった説明は言葉を尽くすよりも、図示した方が電光石火の如く伝わる。下記の図をご覧いただきたい。

【事業期間、融資期間、返済期間の概念図】

上記の図に基づいて改めてご説明しておく。

まず上記の図の一番上の段。建設期間が3年である。事業期間が20年である。繰り返しになるが、事業期間はキャッシュフロー分析上出資者(スポンサー)が配当金を受領する期間である。この期間は「電力型」事業におけるオフテイク契約の期間と一致するのが普通である。

次に上記の図の中央の段。融資期間は21年である。そのうち建設期間が3年で返済期間が18年である。両者の和が21年となっている。建設期間は融資実行期間でもある。 最後に上記の図の一番下の段。返済期間は18年である。返済期間は融資期間から建設期間(あるいは融資実行期間)を差し引いた期間である。

融資期間という言葉と返済期間という言葉がやや混乱しやすいということは既に記した。その混乱を避けるために、ビジネスの現場では融資期間の方を指して「ドア・トゥ・ドア(Door to door)で21年ですね」という言い方をすることがよくある。これは英語でも日本語でも同様である。「ドア・トゥ・ドア」という英語の表現は「端から端まで」という意味なので、返済期間ではなく融資期間の方を指しているわけである。ちなみに「ドア・トゥ・ドア」という言葉は自宅から会社までの通勤時間を訊くときにも使われる。「自宅から会社までドア・トゥ・ドアでどのくらいかかりますか」「自宅から最寄り駅まで徒歩で10分、電車が乗り換え含めて約60分、駅を降りて会社まで5分。合計で1時間15分くらいです」といった具合である。自宅の玄関のドアから会社の入口のドアまでの所要時間を指しているので、「ドア・トゥ・ドア」という表現は文字通り相応しい。「ドア・トゥ・ドア」という表現はおそらくこういう場面から生まれ、後にファイナンスの世界で融資期間を指すような比喩的な表現に発展したものであろうと思われる。(次回に続く)

プロジェクトファイナンス研究所

代表 井上義明

*アイキャッチ Photo by Niclas Dehmel on Unsplash

【バックナンバー】

・【コラム】(プロファイバンカーの視座)第97回 ファイナンスと事業利回り(3)- ベースケース続き

・【コラム】(プロファイバンカーの視座)第96回 ファイナンスと事業利回り(2)- ベースケース

・【コラム】(プロファイバンカーの視座)第95回 ファイナンスと事業利回り(1)ーはじめに

・【コラム】(プロファイバンカーの視座)第94回 キャッシュフロー・コントロール手法(45) まとめ6

・【コラム】(プロファイバンカーの視座)第93回 キャッシュフロー・コントロール手法(44) まとめ5

・【コラム】(プロファイバンカーの視座)第92回 キャッシュフロー・コントロール手法(43) まとめ4

・【コラム】(プロファイバンカーの視座)第91回 キャッシュフロー・コントロール手法(42) まとめ3

・【コラム】(プロファイバンカーの視座)第90回 キャッシュフロー・コントロール手法(41) まとめ2

・【コラム】(プロファイバンカーの視座)第89回 キャッシュフロー・コントロール手法(40) まとめ1

・【コラム】(プロファイバンカーの視座)第53回 キャッシュフロー・コントロール手法(4)体系概観

【おススメ!】

・【Zoomセミナー紹介】『 プロジェクトファイナンスの実務【基礎編】~概観・リスク分析およびストラクチャリングを中心に~ 』の開催 (2022年05月19日)

・【Zoomセミナー紹介】『 第4885回 プロジェクトファイナンス オンライン開催ープロジェクトファイナンスのリスク分析と失敗・問題事例ー 』の開催 (2022年6月2日)