2024.07.27

【レポート】(全6回)輸出信用機関(ECA)とプロジェクトファイナンスー第5回

2017.07.27 ナレッジ ハブ

3-2 日本の独自プログラム

さて、日本の国際協力銀行と日本貿易保険による輸出金融を見てきたが、それぞれの政府系金融機関は輸出金融以外にもさまざまなファイナンス・プログラムを提供している。プロジェクトファイナンスの観点から注目されるファイナンス・プログラムは国際協力銀行の「投資金融 [*25] 」と日本貿易保険の「海外事業資金貸付保険」である。

[*25] 資源案件向け投資金融を「資源金融」と呼ぶ。資源金融は投資金融の資源版である。投資金融は融資金額上限が総融資額の6割であるが、資源金融は総融資額の7割まで融資することができる。

3-2-1 国際協力銀行の投資金融

国際協力銀行の投資金融は日本企業による海外事業を支援するために融資を行うものである。輸出金融が日本企業による輸出事業を支援するのに対し、投資金融は日本企業による海外事業を支援する。輸出金融の条件が日本企業による輸出であるのに対し、投資金融の条件は日本企業による海外投資・海外出資である。日本企業の事業モデルが経済の成長・成熟により輸出型から海外事業型に進展している。投資金融はこういう事業モデルの変容に呼応するファイナンス・プログラムと言える。輸出金融にはOECD加盟国によるOECDガイドラインが存在し、ファイナンス条件による各国政府間の競争を自粛していることは先述した。しかし、投資金融については特段そのような国家間の取り決めはない。投資金融は日本独自のファイナンス・プログラムとして日本企業の海外事業を支援している。

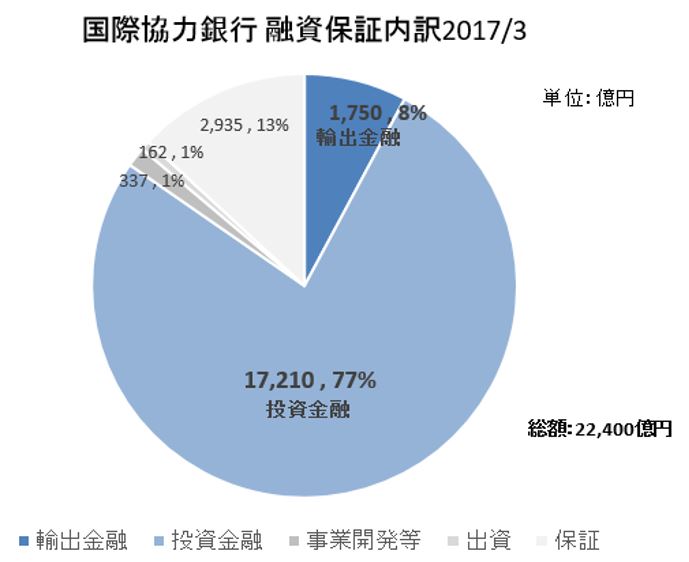

(国際協力銀行 融資保証内訳 2017年3月時点)

(国際協力銀行 融資保証内訳 2017年3月時点)

国際協力銀行の平成28年度業務実績報告書 [*26] によると、2016年度(2016/4-2017/3)に承認した融資・保証総額2兆2400億円のうち、投資金融が1兆7200億円と77%を占める一方、輸出金融は1750億円とわずか8%に過ぎない。投資金融はいまや最も利用されている国際協力銀行のファイナンス・プログラムである。因みに、国際協力銀行の前身である日本輸出入銀行は1950年に設立された。そして、1999年に海外協力基金との統合を機に国際協力銀行となった。日本輸出入銀行という名称はその業務の中核が輸出金融や輸入金融 [*27] にあったことを象徴している。2012年に海外協力基金と旧日本輸出入銀行は再び分離した。そして、分離を機に海外協力基金は国際協力機構と名称を変えた。分離後の旧日本輸出入銀行はそのまま国際協力銀行の呼称を使用し続けている。国際協力銀行という名称は、輸出金融等の業務が減少し投資金融等の業務が増加したことを反映しているとも言える。名は体を表すと言っていい。

[*26] 円グラフは同業務実績報告書から筆者作成。

[*27] 輸入金融というファイナンスは日本企業が海外から資源や原料等を輸入することを支援するファイナンスの総称である。

3-2-2 日本貿易保険の海外事業資金貸付保険

日本貿易保険の海外事業資金貸付保険は日本や日本企業に裨益するような海外貸付金に保険を供与するものである。日本や日本企業に裨益する、という概念は日本企業による海外事業を含むのはもちろん、さらにもう少し広い概念である。日本や日本企業に裨益するかどうかの最終判断は日本貿易保険の判断に委ねられるが、これまでの成約案件を見てゆくと柔軟に対応している様子が見て取れる。

例えば、アジアの新興国で国営電力会社が推進する電力の送配電網の拡張事業向け融資に保険を提供した事例がある。アジアの新興国での送配電網の拡張事業がどうして日本や日本企業に裨益するのか。子細に見てゆくと、送配電網拡張事業の近隣には日本企業が多数進出する工業団地が存在し、送配電網拡張事業は同工業団地への電力供給を補強することが期待されている。同工業団地への電力供給が安定化することは、延いてはそこで操業する日本企業に裨益するものである。日本貿易保険の海外事業資金貸付保険は、必ずしも日本企業による海外事業への出資を必須条件としていない点が特長である。なお、日本貿易保険の海外事業資金貸付保険も日本独自のプログラムであり、先述のOECDガイドラインの対象外である。

次ページへ 実例に見る日本独自のプログラム

おススメ!! セミナー『【実践プロジェクトファイナンス】2日間総合パック』